В периода преди кризата България се оказа най-привлекателната страна за преки чуждестранни инвестиции (ПЧИ) в региона на Централна и Източна Европа. През 2006, 2007 и 2008 г. България водеше класацията убедително с двуцифрени числа за отношението между преки чужди инвестиции и БВП.

Кулминацията беше достигната през 2007 г., когато ПЧИ в страната се равняваха на 29,4% от БВП. За сравнение, втората по привлекателност за чужди инвестиции страна от региона - Естония - ни следваше на почетно разстояние с повече от 2 пъти по-малко ПЧИ (като % от БВП).

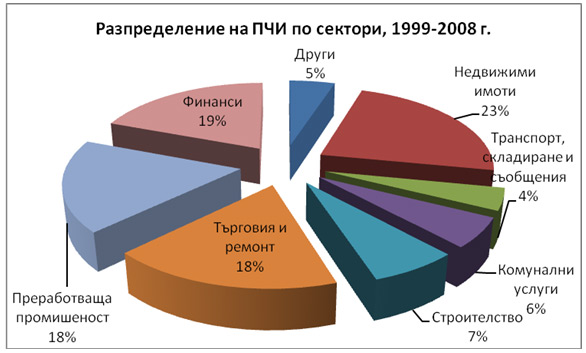

Както е известно, основните отрасли на българската икономика, към които се насочваха преките чужди инвестиции преди кризата, бяха недвижимите имоти (23% от всички инвестиции за периода 1999-2008 г.), финансовият сектор (19%), преработващата промишленост (18%), търговията, складовете и съобщенията (18%).

Строителството често погрешно се цитираше сред водещите сектори, привлекли най-много преки чужди инвестиции. Официалните данни на БНБ обаче му отреждат едно много по-скромно място със само 7% от общия входящ поток за периода 1999-2008 г.

Друг мит, който често се срещаше в публичното пространство, гласеше, че притокът на ПЧИ в България в годините преди кризата се е дължал най-вече на покупка на недвижими имоти от чужденци и свързаните с това дейности. Това обяснение, както се вижда от статистиката, е вярно само отчасти.

Наистина, близо ¼ от всички ПЧИ в България са били насочени към "операции с недвижими имоти, наемодателна дейност и бизнес услуги" - според официалните данни на централната банка. Но сравнимо големи дялове от по 18-19% заемат и финансовият сектор, преработващата промишленост, търговията и съобщенията. Т.е. тук не можем да говорим за явното доминиране на един единствен сектор, а по-скоро имаме една достатъчно широка (секторна) база за привличане на преки чужди инвестиции.

Какво се случва в региона

Интересно е да се види какво се случва с преките чужди инвестиции към страните от региона след началото на кризата. Докато България успява да запази лидерското си място като най-привлекателна дестинация за ПЧИ (като % от БВП) в региона през 2009 г., през 2010 г. страната ни вече е изместена от Естония.

Причината за това се крие в относително стабилния приток на чужди инвестиции за около 1,2 млрд. евро на година за периода 2008-2010 в балтийската страна. В същото време в България се наблюдава намаление на ПЧИ наполовина както през 2009, така и през 2010 г.

По-конкретно, преките чужди инвестиции в България се свиват от 6,7 млрд. евро през 2008 г. до 3,3 млрд. през през 2009 и 1,6 млрд. евро през 2010 г.

Все пак, почетното второ място в целия регион1 по привлечени ПЧИ през 2010 г. не е никак зле за родната икономика. Особено като се има предвид, че данните за чуждите инвестиции традиционно се ревизират с голямо закъснение и нищо чудно да се окажат дори и повече.

Въпреки продължаващата криза в недвижимите имоти, този сектор все още привлича най-много ПЧИ. Възможно обяснение на този феномен би могло да бъде завършването на започнати проекти с цел намаляване на загубите. Всъщност, секторите, които остават водещи от гледна точка на привлечени ПЧИ дори и след удара на кризата, са обичайните "заподозрени" - недвижимости, финанси, търговия и съобщения, преработваща индустрия и донякъде строителство.

Интересното е, че т.нар. комунални услуги (ток, вода, газ, електричество) са привлекли относително повече ПЧИ спрямо периода преди кризата. Докато до 2008 г. делът на този сектор е бил едва 5,7% от общите инвестиции, за двете кризисни години (2009-2010) е стигнал 14,7%.

Едно от обясненията би могло да бъде, че секторът на комуналните услуги обикновено не страда в такава степен от икономически кризи, както другите сектори. Причините за това се крият както в традиционния спад на световните цени на повечето суровини по време на криза (газ, петрол), така и в относително нееластичното търсене на комуналните услуги.

Т.е. потребителите в условия на криза съкращават някои свои разходи (като почивки, образование, ремонт, покупки на стоки за дълготрайна употреба и т.н.), но запазват относително стабилни разходите за храна и битови сметки. Тези фактори, заедно с дългосрочните инвестиционни програми на много от чуждите дружества в този сектор биха могли да обяснят относително високият дял на ПЧИ в комуналните услуги по време на криза.

Друг интересен момент в статистиката за ПЧИ към България са страните, от които получаваме най-много инвестиции. Традиционно това са страните от ЕС. И преди кризата, и след началото ѝ, страните от ЕС са отговорни за над 80% от ПЧИ в България, т.е. не може да се каже, че кризата е повлияла по някакъв сериозен начин на географското разпределение на чуждите инвестиции към България. Любопитен факт е, че преди началото на кризата (1999-2008 г.), най-големият "износител" на ПЧИ за България е Австрия, следвана от Холандия, Гърция и Великобритания.

За периода на кризата (2009-2010 г.) обаче Холандия заема лидерското място с впечатляващи инвестиции за 2,16 млрд. евро или повече от 50% от всички ПЧИ в България. Далеч зад нея се нареждат Кипър (453 млн. евро), Германия (420 млн. евро) и Гърция (373 млн. евро).

Логичното обяснение за Холандия: офшорна зона

Как може да се обясни това разместване по "върховете" сред страните, изпращащи най-много ПЧИ в България? Кой знае какви холандски инвестиции в българската икономика няма - човек се сеща за няколко марки бира и сравнително малката финансова група ING (банка, застраховане, пенсионно и здравно осигуряване).

Всъщност, най-логичното обяснение за големите инвестиции на Холандия в България през последните 2 години е популярността на Холандия като офшорна зона за регистрация на български фирми. Т.е. голяма част от тези "чужди" инвестиции всъщност може би не са чужди, а местни, но заради факта, че централата на компанията е регистрирана в Холандия, те се отчитат като холандски.

Същото обяснение важи и за рязкото изкачване на Кипър в класацията след началото на кризата до почетното 2-о място като най-голям инвеститор в България (от 8-о място преди това).

Може би кризата е принудила много местни предприемачи да търсят всякакви начини за намаляване на разходите, включително и по линия на платени данъци и осигуровки, което пък ги е насочило към регистриране в офшорни зони. Може би просто наблюдаваме пране на пари, спечелени по време на големия строителен бум.

Независимо от причините, спадът на „истинските" ПЧИ в България (т.е. тези, които не идват от български предприемачи, регистрирани в офшорни зони) в периода след кризата вероятно е доста по-голям, отколкото показват данните на пръв поглед.

Изводът, който може да се направи, е, че правителството не трябва да се успокоява с наличните данни и да вярва, че въпреки всичко, страната продължава да е относително атрактивна пред чуждите инвеститори. Самият факт, че през последните 2 години има много европейски страни с дезинвестиции в България (т.е. отрицателни инвестиции или изтегляне на капитали от България) - сред които Австрия, Люксембург, Малта - е достатъчно тревожен.

Ако България отново иска да привлича „истински" чужди инвеститори, то тя трябва да се опита да излезе извън клишето на "ниски данъци" и "евтина, но квалифицирана работна ръка".

Свръхрегулирането на бизнеса, негъвкавият пазар на труда, тромавата администрация, лошата инфраструктура, нелоялната конкуренция в редица сектори, корупцията, шуробаджанащината и неориентираното към практиката образование са все реални пречки пред инвестициите. Колкото по-бързо се справим с тях, толкова по-лесно ще се докажем като топ дестинация за чужди инвестиции.

12-те страни от региона, които разглеждаме са България, Чехия, Естония, Латвия, Литва, Унгария, Полша, Румъния, Словения, Словакия, Хърватска, Турция.